Rentabilidade do setor elétrico e sinais regulatórios

06/Jan/2021, Valor Econômico – Qual tem sido a rentabilidade das empresas do setor elétrico? Qual indicador revela de forma mais adequada as características do setor, marcado por alta intensividade de capital, retornos de longo prazo e alta influência de comandos regulatórios?

A escolha do indicador econômico-financeiro é crucial porque indicadores mais conhecidos como o lucro líquido e o Ebitda (acrônimo em inglês que expressa a capacidade de geração de caixa operacional de uma empresa) não incorporam os investimentos que precisam ser aportados para a geração de lucros ou fluxos de caixa das empresas.

Com base nesses princípios, a KPMG e o Instituto Acende Brasil acabam de lançar a 3ª edição do estudo que avalia a rentabilidade do setor elétrico brasileiro a partir da estimação do Valor Econômico Agregado – ou ‘EVA’ (de ‘Economic Value Added‘) – entre 2017 e 2019 para uma amostra bastante significativa de 47 empresas: 29 distribuidoras, 4 transmissoras, 10 geradoras e 4 geradoras/transmissoras de eletricidade.

O EVA foi adotado por expressar o peso tanto do capital próprio (aportado pelos acionistas) quando o do capital de terceiros (aportado por financiadores), estabelecendo, portanto, a conexão entre o capital total que foi necessário investir para que fosse possível a geração dos lucros ou fluxos de caixa.

Além disso, como o nosso modelo regulatório é baseado nos regimes ‘price cap’ e ‘revenue cap’ para empresas geradoras cotistas, transmissoras e distribuidoras de eletricidade – regimes nos quais a remuneração da empresa é determinada por uma taxa de desconto regulatória ou custo de capital regulatório – o uso do EVA permite medir e avaliar de forma ‘ex-post’ a adequação da taxa regulatória definida pela Aneel.

A estimação do custo de capital regulatório não é simples e consumiu grande esforço do regulador e das empresas reguladas, que ao longo de meses interagiram nas consultas públicas organizadas pela Aneel, permitindo que em março de 2020 o regulador apresentasse os resultados finais referentes à metodologia e à atualização da taxa regulatória de capital no âmbito da Consulta Pública nº 26/2019.

A fim de eliminar controvérsias metodológicas para o cálculo do EVA, adotou-se como ‘proxy’ do custo de capital as taxas de desconto regulatórias estimada pela Aneel. Obviamente essa escolha não implica aceitação das metodologias da Aneel: o objetivo foi obter uma melhor comparação entre as empresas usando a mesma base para a taxa de desconto.

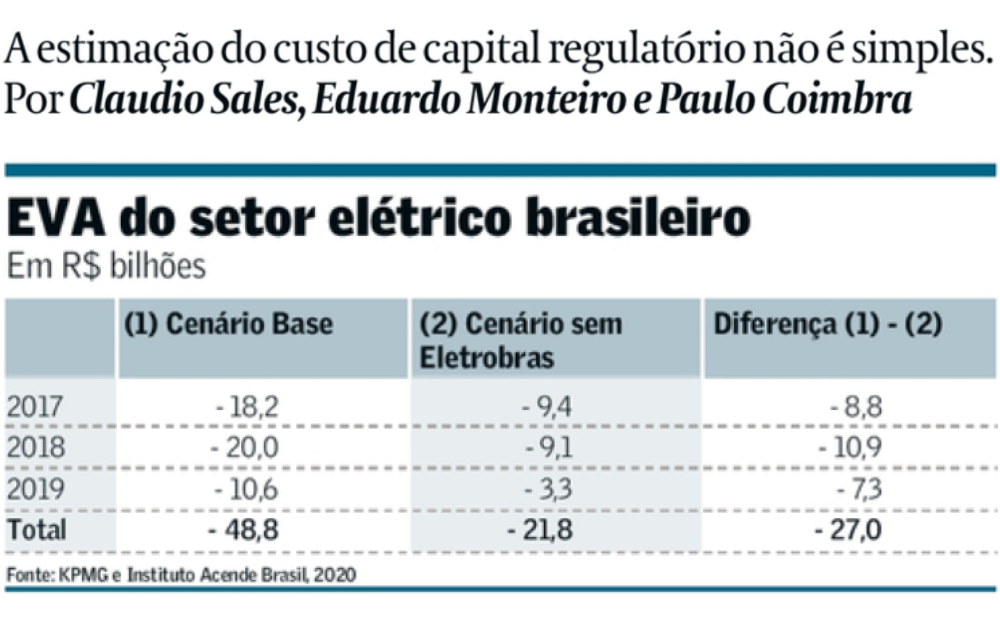

Os resultados obtidos com as premissas acima permitem várias interpretações que podem ser aprofundadas com a separação em dois cenários na tabela abaixo: um “Cenário Base”, com resultados de todas as 47 empresas da amostra, e um “Cenário sem Eletrobras e suas subsidiárias”.

Como é possível notar na soma da primeira coluna, a geração de valor econômico foi negativa para as empresas do setor em todos os anos e o EVA cumulativo do período foi de R$ 48,8 bilhões negativos. Esta constatação de EVA negativo em todos os anos do estudo – ou seja, retorno de capital inferior ao custo de capital – aponta a necessidade de uma postura regulatória que tenha como um de seus objetivos permanentes a reversão da trajetória de EVAs negativos, como a iniciada em 2017. Afinal, isso é o que se espera de um setor altamente regulado: EVAs ao redor de zero, ou retorno sobre o capital próximo ao custo de capital.

Já quando olhamos para a segunda coluna, percebe-se que a destruição de valor é sensivelmente reduzida quando são excluídas da amostra a Eletrobras e as suas subsidiárias. Se considerarmos a diferença entre as somatórias de EVAs (R$ 48,8 bilhões com Eletrobras e subsidiárias, e R$ 21,8 bilhões sem Eletrobras e subsidiárias), a destruição de valor medida pelo EVA é de R$ 27 bilhões menor no cenário sem Eletrobras e subsidiárias. Isto quer dizer que, apesar das iniciativas do atual presidente da Eletrobras, que assumiu a empresa em julho de 2017, a estatal ainda não conseguiu se livrar do efeito inercial de décadas de interferência política e da captura por grupos de pressão internos e externos. Estes dados são mais um fator a ser considerado nas análises de privatização tanto da Eletrobras quanto de outras estatais elétricas estaduais como a CEEE.

Apesar de as empresas ainda enfrentarem EVA negativo de 2017 a 2019, o estudo traz duas boas notícias: não apenas o valor do EVA foi sensivelmente menos negativo em 2019, como também o capital investido apresentou tendência de crescimento.

No entanto, fizemos um exercício – detalhado no estudo completo, disponível em www.acendebrasil.com.br/estudos – segregando os resultados de EVA para as distribuidoras de eletricidade e constatamos que a reversão positiva de tendência observada em 2019 – que teve EVA menos negativo do que os de 2017 e 2018 – foi prejudicada nos 12 meses anteriores ao segundo trimestre de 2020.

Esta interrupção da reversão positiva – uma reversão negativa, na verdade – pode ser um possível sinal dos impactos da covid-19 sobre os resultados das distribuidoras, pois já incorporam os meses de abril a junho de 2020, meses integralmente afetados pelo aumento da inadimplência e diminuição do mercado, ambos influenciados por decisões governamentais que não podem ser tratadas como “risco de mercado” ou “risco do negócio” Este sinal preliminar pode ser valioso para a Aneel em seus próximos comandos regulatórios voltados à mitigação dos efeitos da covid-19 sobre a sustentabilidade dos contratos de concessão do setor.

Claudio J. D. Sales e Eduardo Müller Monteiro são, respectivamente, Presidente e Diretor Executivo do Instituto Acende Brasil, Paulo Guilherme Coimbra é respectivamente Sócio de Corporate Finance da KPMG.