Imposto e essencialidade da energia elétrica

25/ago/2022, Valor Econômico

A percepção geral de que os preços finais de produtos e serviços essenciais como combustíveis, eletricidade e telecomunicações são fortemente afetados pelos impostos acaba de ser materialmente sentida pela população com a aprovação no Congresso do Projeto de Lei Complementar 18 (PLP 18), convertido na Lei Complementar 194/2022 (LCP 194). A nova lei fixa um teto para o Imposto sobre a Circulação de Mercadorias e Serviços (ICMS estadual) para vários bens e serviços.

Difundida por alguns como “vitória do governo federal” e “derrota dos governadores”, na verdade essa lei foi uma grande vitória dos consumidores e um alerta para os gestores estaduais: acabou o espaço para contar com fartas arrecadações de alguns setores irrigando os cofres estaduais e chegou a hora de os Estados darem sua contribuição com aumento de eficiência na gestão de seus recursos.

No caso de energia elétrica, há anos publicamos, em parceria com a PwC, um estudo que consolida os tributos e encargos sobre toda a cadeia de valor do setor elétrico. Os tributos e encargos pagos e registrados nas demonstrações financeiras de empresas geradoras, transmissoras e distribuidoras de eletricidade totalizaram em 2020 nada menos do que 49% da receita do setor. Em 2002 este mesmo percentual era de 33,2%.

O estudo abrange os pagamentos feitos por empresas que constituem uma amostra de cerca de 70% das companhias elétricas e analisa sete rubricas de tributos e dez rubricas de encargos. Os impostos estão nas esferas federal (IRPJ, Pis/Pasep e Cofins), estadual (ICMS), municipal (ISS) e trabalhista (INSS e FGTS). Já os dez encargos são destinados a cobrir tanto diversos custos setoriais necessários – como a Taxa de Fiscalização (TFSEE) para o funcionamento da Aneel e o programa de eficiência energética – quanto alguns subsídios questionáveis, como os embutidos no encargo CDE (Conta de Desenvolvimento Energético).

De todas as 17 rubricas analisadas, a maior delas é o ICMS estadual, que em 2020 representou 21,3% de toda a receita setorial (média nacional), o que ajuda a justificar o objetivo perseguido pela LCP 194, comando que defende que alguns bens e serviços, por serem essenciais e indispensáveis, não podem ser tratados como supérfluos na hora de tributá-los.

A incongruência dos Três Poderes no tratamento da essencialidade da energia elétrica tem produzido grandes injustiças nas últimas décadas, sendo que um grande exemplo desta incongruência ocorre na hora de tributar o serviço de eletricidade: o serviço é essencial, mas os Estados têm tributado a energia elétrica muito mais que outros bens e serviços, usando alíquotas próximas a de bens supérfluos como cigarros e bebidas.

O campeão dessa incoerência era o Rio de Janeiro, cuja alíquota de ICMS sobre eletricidade, antes da LCP 194, era de 32% nominais. Mas como o cálculo a ser feito é o chamado “por dentro” (segundo o qual o imposto faz parte da sua própria base de cálculo), a alíquota efetiva subia para inacreditáveis 47%.

A LCP 194 corrigiu essa distorção estabelecendo que bens essenciais sejam tributados pela alíquota geral do Estado (17% ou 18%). Também estabeleceu que o ICMS não deve incidir sobre encargos e serviços de transmissão e distribuição de eletricidade, corrigindo outra distorção tributária histórica.

Os efeitos da LCP 194 sobre a arrecadação em cada Estado serão distintos: quanto maior a alíquota vigente antes de sua promulgação, maior será a redução da tarifa de eletricidade e o impacto arrecadatório. As estimativas são de que esse novo limite produza uma redução na conta de luz que variará entre 0% (caso de Roraima, único Estado que já praticava a alíquota geral do Estado) e 18% (Rio de Janeiro).

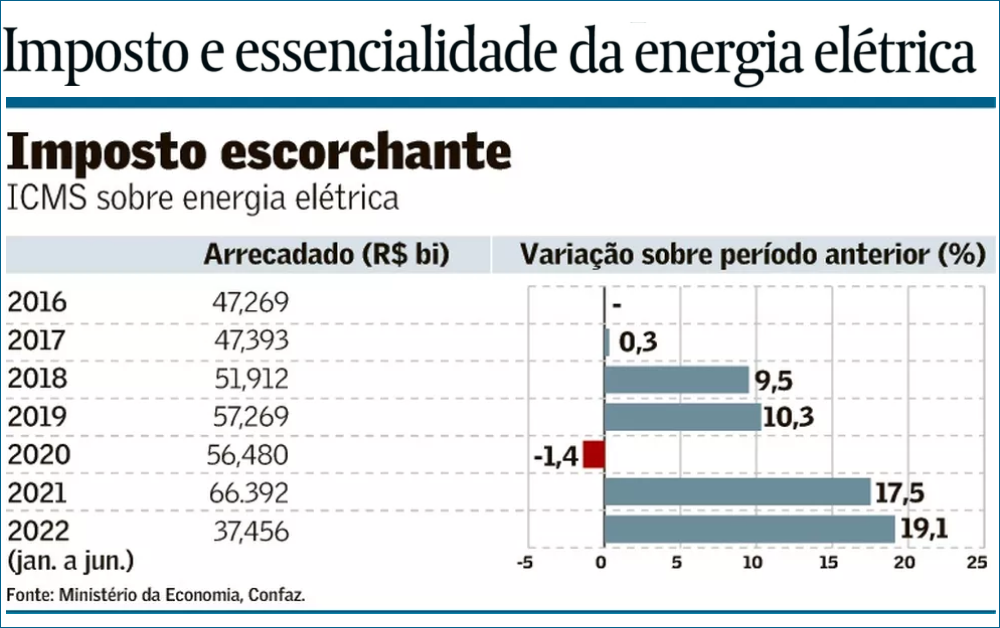

A reação imediata dos Estados para impedir a tramitação do PLP 18 foi baseada no argumento de queda da arrecadação, argumento que pode ser aceito ou refutado a partir dos dados da tabela.

Como se vê, o ICMS sobre eletricidade tem arrecadado aos Estados somas crescentes, com exceção da pequena queda em 2020, ano da pandemia. Em valores absolutos, de 2020 para 2021, foram quase R$ 10 bilhões a mais de arrecadação. Em 2022, os meses de janeiro a junho já totalizaram mais de R$ 37 bilhões, aumento de 19,1% sobre os mesmos meses de 2021.

A LCP 194 entrou em vigor na data de sua publicação, 23 de junho, e a queda da arrecadação já começou a ser medida pelo Confaz: de julho de 2021 (arrecadação de R$ 5,3 bilhões) para julho de 2022 (R$ 3,4 bilhões) houve queda de 35% na arrecadação. Por hipótese simplificadora, se o mesmo valor arrecadado em julho de 2022 for repetido para os meses de agosto a dezembro de 2022, haverá uma queda de 12,8% de arrecadação de ICMS sobre eletricidade de 2021 para 2022.

Alguns, no entanto, defendem que esta queda de ICMS de energia elétrica tende a ser compensada pela arrecadação maior de outros bens e serviços não impactados pela LCP 194 graças ao aumento da renda disponível para a população devido à redução de gastos com eletricidade. Apesar desta estimativa de queda, é importante também registrar que a soma seria superior a R$ 57,9 bilhões, valor inferior ao recorde de 2021, mas ainda superior aos de 2019 e 2020.

Portanto, os Estados poderiam usar os polpudos recursos acumulados na arrecadação excepcional dos últimos 18 meses para promover uma rápida transição que os retire do berço esplêndido de sua tributação exagerada sobre eletricidade, ajustando seus custos a suas receitas – como todos nós precisamos fazer em nossos orçamentos – e ajudando a devolver a racionalidade tributária para a conta de luz.

Claudio J. D. Sales e Eduardo Müller Monteiro são, respectivamente, Presidente e Diretor Executivo do Instituto Acende Brasil.